Когда наследственные активы переходят в руки нового владельца, перед ним открывается целый ряд задач и вопросов, касающихся финансовых обязательств. Важной частью этого процесса является понимание всех требований и условий, которые могут возникнуть в зависимости от типа и характера имущества. В частности, важен тот момент, как правильно организовать все финансовые вопросы, чтобы избежать возможных проблем и дополнительных затрат.

Каждый случай имеет свои особенности, и для эффективного управления такими активами необходимо разобраться в правилах и условиях, которые регулируют такие финансовые обязательства. Знание этих деталей поможет избежать неприятностей и обеспечит спокойствие в процессе оформления и передачи прав на имущество.

В этом разделе мы рассмотрим ключевые моменты и особенности, которые следует учитывать, чтобы эффективно справиться с управлением и передачей имущества, оставленного по наследству. Подробности, касающиеся необходимых действий и возможных последствий, помогут вам более уверенно подходить к данному вопросу и правильно организовать все процессы.

Правила определения налоговой базы

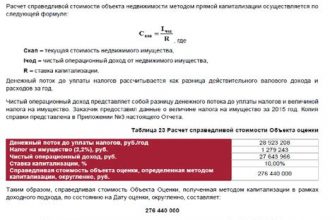

При расчете суммы обязательного платежа за передачу имущества по наследству важно правильно определить финансовую базу, которая будет служить основой для вычислений. Этот процесс включает несколько ключевых этапов, которые необходимо учитывать для обеспечения корректности расчетов и минимизации возможных ошибок.

Основные аспекты, которые влияют на вычисление базы, включают следующие:

- Оценка рыночной стоимости. Для начала необходимо определить стоимость имущества на момент его передачи. Это может быть сделано через профессиональную оценку или на основе рыночных данных.

- Учет дополнительных затрат. Некоторые расходы, связанные с имуществом, такие как улучшения или реконструкция, также могут повлиять на размер базы. Эти затраты могут быть учтены при расчете общей суммы.

- Правила учета изначальной стоимости. Если имущество было приобретено предыдущими владельцами, то первоначальная стоимость может оказать влияние на конечный расчет. Важно учитывать, как она влияет на вычисления.

Понимание всех этих аспектов поможет избежать распространенных ошибок и обеспечит точное определение базы для последующего расчета обязательных платежей. Следует тщательно анализировать каждую деталь, чтобы результаты были корректными и соответствовали действующему законодательству.

Правильный подход к определению финансовой базы является важным шагом в процессе расчета обязательств и поможет избежать недоразумений и проблем в будущем.

Условия освобождения от финансовых обязательств

В определённых ситуациях предусмотрено, что лица могут быть освобождены от необходимости оплачивать сумму в бюджет, что связано с передачей имущества. Это освобождение может зависеть от ряда факторов, включая личные обстоятельства и особенности получаемого объекта. Важно понимать, что определённые льготы и исключения действуют в зависимости от законодательно установленных условий и правил.

Прежде всего, одно из ключевых условий для освобождения связано с продолжительностью владения объектом. Если наследуемое имущество находилось в собственности у прежнего владельца определённое время, то в ряде случаев это может способствовать освобождению от выплаты. Также стоит обратить внимание на тот факт, что в некоторых ситуациях от уплаты могут быть освобождены члены семьи и близкие родственники, если объект переходит к ним.

Кроме того, существует ряд исключений для определённых категорий граждан, таких как инвалиды, ветераны или многодетные семьи, которые также могут рассчитывать на освобождение. Законодательство иногда предусматривает такие льготы, что позволяет снизить финансовое бремя для таких категорий населения.

При этом важно своевременно обратиться в компетентные органы для уточнения всех необходимых условий и документации. От правильного оформления и подачи документов во многом зависит возможность получения освобождения и избежание дополнительных проблем.

Способы снижения налоговой нагрузки

Каждый владелец имущества сталкивается с необходимостью оптимизации финансовых обязательств, связанных с передачей и последующим распоряжением собственностью. Существует ряд стратегий, которые помогут уменьшить сумму обязательных выплат, что позволяет минимизировать финансовые затраты. Применение этих методов требует внимательного изучения и грамотного подхода, чтобы обеспечить легитимность всех действий и избежать возможных проблем в будущем.

Снижение финансовых обязательств можно осуществлять различными способами, каждый из которых имеет свои особенности и условия применения. Вот некоторые из наиболее эффективных методов:

| Метод | Описание |

|---|---|

| Использование налоговых льгот | В некоторых случаях существуют льготы, которые позволяют уменьшить сумму обязательных выплат. Это могут быть льготы для определенных категорий граждан или для имущества, которое соответствует определенным критериям. |

| Проверка и корректировка документации | Правильное оформление всех необходимых документов может помочь избежать лишних расходов. Ошибки в документах или неверно заполненные формы могут привести к дополнительным расходам или штрафам. |

| Планирование сделки | Оптимальное планирование сделки по передаче права собственности может сыграть ключевую роль. В некоторых случаях лучше выбрать определенный период времени или форму сделки, чтобы воспользоваться льготными условиями. |

| Консультации с экспертами | Обращение за помощью к профессиональным консультантам может обеспечить правильное применение всех доступных методов для снижения финансовых обязательств. Это поможет избежать ошибок и использовать все возможные возможности для оптимизации. |

Каждый из указанных методов требует внимательного подхода и понимания всех условий их применения. Рекомендуется тщательно изучить доступные опции и проконсультироваться с экспертами, чтобы выбрать наиболее эффективные способы снижения финансовых обязательств.

Документы для расчета и уплаты обязательных сборов

При расчете и уплате обязательных сборов, связанных с переходом права собственности, необходимо собрать и предоставить определенные бумаги. Эти документы играют ключевую роль в корректности выполнения всех финансовых обязательств. Каждый этап требует точности, поэтому важно понимать, какие именно документы понадобятся и как их подготовить.

Для начала, следует подготовить следующие бумаги:

- Документ, подтверждающий право собственности на объект. Это может быть свидетельство о праве собственности или иной официальный акт.

- Копия свидетельства о смерти предыдущего владельца, если это применимо. Этот документ подтверждает факт перехода прав на имущество.

- Документ, подтверждающий личность нового собственника, например, паспорт или другой идентификационный документ.

- Копия свидетельства о браке, если имущество находится в совместной собственности или супруг является наследником.

- Документы, подтверждающие стоимость объекта, такие как оценочный акт или договор купли-продажи, если он имел место быть.

Также могут понадобиться следующие дополнительные бумаги:

- Документ, подтверждающий регистрацию объекта в кадастровом учете, включая кадастровый паспорт.

- Бумаги, свидетельствующие о возможности или необходимости применения льгот и освобождений от сборов, если таковые имеются.

- Письменные заявления и заявления о переходе прав на имущество, если они потребуются в процессе оформления.

Для корректного выполнения всех процедур рекомендуется внимательно проверить перечень необходимых документов, так как требования могут варьироваться в зависимости от региона и конкретной ситуации. Понимание всех деталей и тщательная подготовка бумаг помогут избежать ошибок и задержек в процессе выполнения обязательств.

Последствия несвоевременной уплаты обязательных сборов

Пропуск сроков внесения обязательных платежей может иметь серьезные последствия для собственников имущества. Важно осознавать, что уклонение от выполнения финансовых обязательств ведет к образованию задолженности и может повлиять на финансовое состояние. Несвоевременная уплата влечет за собой не только начисление пени, но и другие неблагоприятные последствия, которые могут осложнить дальнейшие операции с имуществом.

Первое, что следует учитывать, это накапливающиеся штрафные санкции. За каждый день задержки устанавливаются дополнительные сборы, которые увеличивают общую сумму к выплате. Такие дополнительные расходы могут значительно превышать исходный размер обязательства, что делает ситуацию еще более напряженной.

Кроме того, долг может повлиять на вашу кредитную историю. Задолженности фиксируются в налоговых органах и могут быть отражены в кредитных отчетах, что затруднит получение кредитов и займов в будущем. Компании и финансовые учреждения могут воспринимать несвоевременные платежи как признак финансовой нестабильности, что скажется на вашей репутации.

Также следует учитывать, что судебные разбирательства могут стать еще одной неприятной стороной проблемы. В случае накопления значительных долгов налоговые органы имеют право обратиться в суд для взыскания задолженности. Судебные издержки и возможные решения о принудительном исполнении обязательств могут существенно усложнить ситуацию.

Таким образом, своевременное выполнение финансовых обязательств является ключевым фактором для избежания негативных последствий. Регулярный контроль за сроками и надлежащее планирование выплат помогут избежать лишних затрат и сохранить финансовую стабильность.

Особенности уплаты налогов на имущество, полученное по наследству

При оформлении имущества, полученного по наследству, важно учитывать несколько ключевых моментов, касающихся налоговых обязательств. Существует множество нюансов, которые необходимо учесть, чтобы правильно рассчитать и уплатить средства, предусмотренные законодательством. Эти аспекты могут варьироваться в зависимости от конкретной ситуации и особенностей объекта.

В первую очередь, для корректного расчета налоговой базы требуется точно определить стоимость унаследованного объекта. Для этого часто используется рыночная стоимость, которая может определяться на основе оценочных актов или рыночных исследований. Также важно учитывать, какой именно вид имущества рассматривается: квартира, дом или земельный участок.

Вот некоторые важные моменты, которые следует учесть:

- Оценка имущества: Нередко требуется независимая оценка, чтобы определить рыночную стоимость. Это поможет избежать ошибок при расчете налоговых обязательств.

- Способы определения стоимости: Оценка может проводиться на основе продаж аналогичных объектов, стоимости ремонта или реконструкции.

- Документы для оценки: Обратите внимание на необходимость предоставления определенных документов, таких как свидетельство о праве на наследство и документы, подтверждающие стоимость имущества.

Кроме того, необходимо учитывать особенности законодательства, которые могут влиять на итоговую сумму. Некоторые факторы, такие как наличие налоговых льгот или освобождений, могут существенно изменить итоговую сумму, которую придется уплатить.

Для упрощения процесса рекомендуется обращаться за консультацией к специалистам в области права или бухгалтерии, которые смогут помочь в расчете и оформлении всех необходимых документов. Это поможет избежать ошибок и недоразумений, которые могут привести к дополнительным затратам.

Таким образом, внимательное отношение к деталям и правильное оформление всех документов являются ключевыми факторами для успешного выполнения всех обязательств, связанных с имуществом, полученным по наследству.